В реалиях современной экономики кредит считается основным условием и предпосылкой экономического развития государства и экономического роста страны, что обуславливает стремительное развитие системы кредитования физических лиц. С каждым годом происходит увеличение объема такого кредитования.

Общественно полезной целью кредитования физических лиц является повышение благосостояния населения через обеспечение их финансовых потребностей. Снижение семейного потребления негативно сказывается на потребительской активности и, через ограничение спроса, может привести к спаду в отдельных секторах экономики и к усилению критических тенденций в целом.

Характерной чертой кредитования физических лиц является относительно небольшие размеры ссуд в сочетании с большим объемом работы по их оформлению и оценке кредитоспособности клиентов. Для того, чтобы оценить кредитоспособность физических лиц, необходимо оценить как финансовое положение заемщика, так и его личные качества. Для определения кредитоспособности физических лиц также необходимо изучать факторы, которые определяют его репутацию, владение активами, способность погасить ссуду в срок и наличие обеспечения ссуды.

Кредитный рынок Российской Федерации сильно отстает от рынков западных стран. Отставание объясняется, прежде всего, наличием на российском кредитном рынке целого ряда острых проблем, которые складывались годами и в настоящее время даже усугубились:

- положительные сдвиги общеэкономического и финансового характера пока не приобрели устойчивой тенденции и не являются необратимыми. В такой ситуации от банковской системы требуется наиболее адекватное выполнение своих функций;

- в условиях недоверия к финансовым институтам сбережения населения не являются полноценным источником ресурсной базы банковской системы.

Также чётко обозначились «новые» проблемы:

- несовершенство законодательства в области кредитования «позволяет» недобросовестным заемщикам не выплачивать долг;

- значительный рост числа невозвратов порождает дороговизну кредитных продуктов;

- низкий уровень финансовой грамотности населения снижает эффективность работы кредитных механизмов;

- несбалансированность системы юридических и деловых взаимоотношений заемщиков с банками порождает злоупотребления, конфликтные ситуации и определенное социальное напряжение вокруг процессов кредитования.

При этом краеугольным камнем выступает проблема невозврата (просрочки) потребительских кредитов. Всё больше россиян «подсаживается» на кредиты, а в обществе и банковской среде появилось новое явление – просрочка по текущим платежам за предоставленные кредиты. Доля подобной просрочки уже достигает 5-10%, а в некоторых случаях и 15-20%.

Коллекторское агентство «Секвойя Кредит Консолидейшн» приводит портрет типичного «физического лица – должника». Это женатый мужчина в возрасте 34-36 лет со среднеспециальным образованием, проживающий, как правило, в городе. Сумма задолженности и объем просрочки по выплате задолженности у среднестатистического мужчины выше, чем у женщины.

Средняя сумма долга у мужчин-заемщиков составляет почти 98 тыс. руб., у женщин – 22,5 тыс. руб. При этом среди мужчин - должников преобладают те, кто имеет два и более просроченных банковских кредита и долги по оплате других услуг (связь, ЖКХ и т. д.). Отмечен случай, когда один человек являлся должником по 12 кредитам. Если заемщик имеет шесть или более просроченных кредитов, то, с большой долей вероятности, он не погасит подобные кредиты никогда, говорят специалисты.

Аналитик финансовой группы «Калита Финанс» А. Вязовский считает, что доля просроченной задолженности физлиц в кредитных портфелях банков будет расти. Просрочка по кредитам физлиц растет, поскольку безработица остается на достаточно высоком уровне. В моногородах и в провинции, по-прежнему, трудно найти работу и достойную оплату труда. Поэтому люди приостанавливают погашение задолженности по кредитам.

Число кредитных продуктов на одного человека увеличилось до 1,38 в 2012 г. с 1,23 на 2008 г., а на сегодняшний день этот показатель составляет 1,42. Сейчас ежемесячные объёмы кредитования превосходят докризисный уровень более чем в 2 раза. За последние 7 лет долговая нагрузка на усредненного россиянина возросла в 6,4 раза. Так, в 2007 г. средняя задолженность граждан составляла примерно 19 000 руб., а в январе текущего года – уже 122 000 руб. Средняя же зарплата за аналогичный период увеличилась лишь двоекратно – до 29 960 руб.

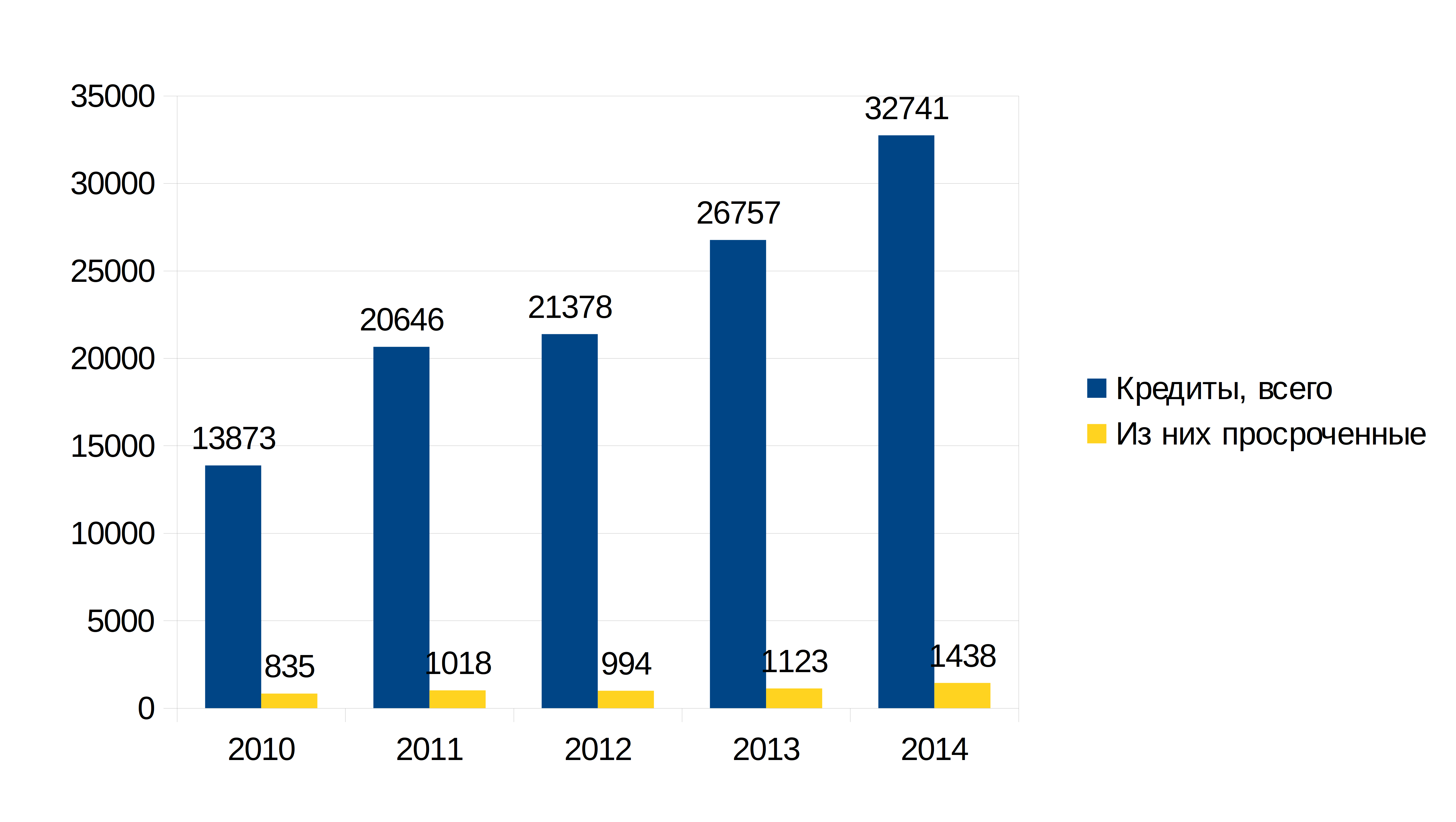

Динамика просроченной задолженности по данным ЦБ РФ в 2010 - 2014 гг. представлена на рисунке 1.

Рис. 1. Динамика просроченной по данным ЦБ РФ за 2010-2014 гг, млрд. руб.

Проанализировав данный график можно сделать вывод, что просроченная задолженность ежегодно растет и наиболее сильный рост произошел после кризиса 2008 г., что не может являться положительным фактором развития кредитного рынка нашей страны.

Как свидетельствуют данные последних исследований, если ежемесячные платежи по кредиту превышают половину дохода заемщика, вероятность выхода такого клиента на просрочку – 57%. Уже сейчас более половины всех банковских заемщиков обслуживают по несколько кредитов одновременно, отмечают эксперты, указывая, что такой высокий уровень закредитованности граждан требует вмешательства регулятора. Заемщики, повторно обращающиеся за кредитом, все менее аккуратно обслуживают ссуды, выяснил GE Money Bank, исследовав поведение более 19 тыс. своих клиентов. По данным этого исследования, получив первый кредит, 27 % клиентов обратились за вторым. Но, если первую ссуду они обслуживали аккуратно (уровень просрочки – 1,3 - 2,4%), то потом картина резко портилась. Так, в кредитном портфеле клиентов, у которых ежемесячный платёж по кредитам к доходу более 50 %, уровень просрочки составляет уже 24,6%.

Такая взаимосвязь закредитованности и качества обслуживания долгов свидетельствует о постепенном создании пузыря на рынке розничного кредитования.

«Появление у заемщика нового кредита при действующем увеличивает риск дефолта заемщика», – соглашается гендиректор НБКИ А. Викулин. Согласно данным НБКИ (входит в тройку крупнейших бюро кредитных историй), уровень закредитованности российских заёмщиков уже превышает 50 %. На 1 октября 2012 г. 55 % заемщиков имели более одного кредитного счета, а 8 % – более пяти кредитов.

Исследование, проведённое НИУ ВШЭ показало, что только четверть российских заемщиков в 2013 г. не имели ни одного признака перекредитованности, 58% считали свои кредитные обязательства тяжелым бременем для домохозяйства, а у 41% после оплаты кредита доходов оказывалось меньше уровня прожиточного минимума для трудоспособного населения. Об этом свидетельствует мониторинг доверия финансовым институтам и финансового поведения населения.

Лишь 27% россиян заявили, что имеют непогашенные кредиты, у 4% размер долга превышал уровень средних месячных доходов более чем в 10 раз. Доля тех, кто в ноябре 2013 г. имел просрочку по банковскому кредиту за два месяца и больше, составила 6% от всех имеющих кредит.

Физические лица берут по несколько розничных кредитов, с помощью одного кредита гасится предыдущий. Доля людей, имеющих 5 и более кредитов, растет. Доля кредитных обязательств в среднем на одного заемщика повысилась от 12% годового дохода в 2007 г. до 25% в 2013 г. И для банковской системы, и для экономики это негативная тенденция. В целом население в России ещё не настолько закредитовано, и есть потенциал роста кредитования, однако из-за того, что большая часть клиентов накапливают повышенные риски, набирая всё новые кредиты, ухудшается финансовое состояние домохозяйств и банков. Выход - снижение кредитования именно рискованных групп заемщиков.

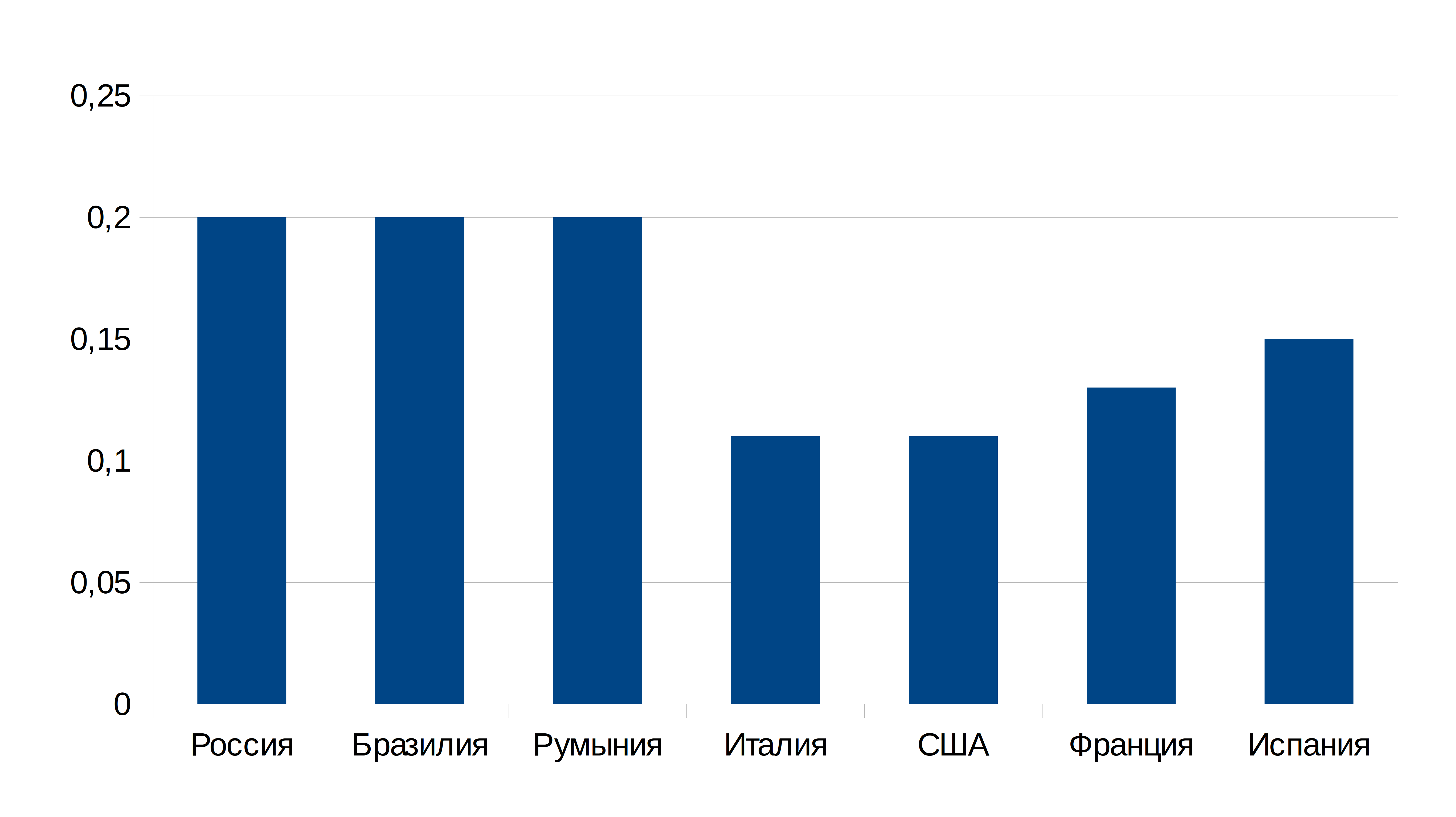

Рис. 2. Доля ежемесячных выплат по кредиту в семейных доходах

С одной стороны, российский банковский рынок достаточно молод, и величина закредитованности сильно отстает от уровня многих европейских стран. Однако, наблюдаются различные злоупотребления, как со стороны банков, так и со стороны клиентов в сфере кредитования. Условия предоставления займов зачастую недостаточно прозрачны, процедура оценки кредитоспособности заемщиков слабо проработана, а финансовая грамотность населения очень низка, что является крайне негативными факторами, способными значительно повлиять на развитие банковской сферы.

В возникновении такой ситуации во многом виноваты сами кредитные организации. Конкурентная борьба в банковском секторе очень высока, что заставляет банки проводить всё более агрессивную политику по привлечению клиентов. Кредиты стали выдаваться быстрее, кредитоспособность зачастую проверяется не очень тщательно, иногда для получения потребительского кредита достаточно только паспорта. Результатом стало то, что неуклонно снижается уровень оценки кредитоспособности клиентов. Кроме того, многие банки активно развивают программы рефинансирования кредитов, агитируя население погашать одни кредиты за счет других.

Возникает парадокс, так как банки, одобряя выдачу 4-5 кредита на погашение предыдущих трёх под высокий процент недостаточно обеспеченным клиентам, делают их материальное положение ещё хуже. Кредитование должно ускорять экономический рост, однако, когда заемные средства идут на погашение более раннего долга, такая функция пропадает, снижая полезность кредитования для экономики в целом.

При оценке закредитованности населения обычно учитывают два параметра: соотношение общего долга к годовому доходу и текущую долговую нагрузку – отношение ежемесячного платежа по кредитам к ежемесячному доходу за вычетом обязательных платежей. Первый параметр у нас в стране примерно равен 23-24%, тогда как в Европе, например, он близок к 100%. Причина в том, что у нас в структуре задолженности населения малую долю занимает ипотека.

А вот если говорить о текущей долговой нагрузке, то есть о том, сколько из своей зарплаты россиянин платит по кредиту ежемесячно, то мы близки к Бразилии и Румынии – у нас этот показатель близок к 20%. Для сравнения в Италии – 10,8%, США – 10,9%, Франции – 13,1%, Испании – 14,9%. Причина расхождения всё та же – высокая доля краткосрочных кредитов в России, а также более высокий уровень процентных ставок по кредитам.

Поэтому многие считают, что российским заёмщикам ещё можно занимать, но, в первую очередь, на серьёзные покупки. Большой потенциал есть у ипотечного и автокредитования.

Кроме того, существует огромный сегмент россиян, ещё не бравших кредиты. В базе НБКИ хранятся сведения о 60-ти миллионах заемщиков, что составляет около 80% экономически активного населения. Соответственно, 20% граждан ещё не обращались в банки за кредитами. Наверное, это не самая простая аудитория, но, те банки, которые смогут с ними работать, могут получить серьёзный рост клиентской базы.

Опасения у экспертов вызывает возрастающий спрос физических лиц на кредитные карты. Многие банки рассылают свои карты по почте, покрывая риски невозврата высокими процентами. Клиенту предлагается получить заемные средства, избежав длительной процедуры одобрения. Вступает в действие так называемый «психологический фактор». Наиболее опасной проблемой здесь является то, что такие долги не являются вынужденными и тщательно обдуманными и приводят к таким же необдуманным покупкам.

К росту закредитованности населения ведёт и то, что во многих банках не существует чёткой стратегии развития и проработанной кредитной политики. Зачастую внутренние подразделения конкурируют между собой.

Бизнес-подразделения стремятся к увеличению объёмов кредитования, а риск-подразделения к улучшению качества выдаваемых кредитов. Для формирования оптимального кредитного портфеля работа всех внутренних служб должна быть направлена на достижение единой стратегической цели, соответственно особое значение принимает разработка такой цели.

Стоит отметить, что проблема закредитованности стоит не только перед банкам, но и перед всей экономикой в целом. Когда большая часть средств населения уходит на погашение кредитов и процентов по ним, неуклонно снижается потребление, что сказывается на производстве. Кроме того, неспособность возврата всех занятых средств приводит к росту уголовных преступлений, мошенничества и самоубийств.

Многие россияне обладают достаточно низкой финансовой грамотностью, не умеют правильно планировать свой бюджет, вынуждены учиться на своих собственных ошибках и зачастую оказываются затянуты в финансовую «кабалу». Необходима разъяснительная и образовательная работа среди населения.

Ещё одной из важных проблем сферы кредитования физических лиц в РФ остаётся неразвитость рынка образовательного кредитования. Основная идея этой проблемы состоит в разрыве замкнутого круга: отсутствие необходимого образования – низкий заработок – отсутствие средств на образование – отсутствие необходимого образования. Ряд отечественных банков предлагает такой вид кредитования но под относительно большой процент, так как риск невозврата кредита достаточно велик.

Отдельной проблемой кредитования физических лиц является проблема применения мошеннических схем недобросовестными заемщиками. В соответствии с Уголовным Кодексом Российской Федерации мошенничеством в сфере банковского кредитования признается хищение денежных средств заемщиком путем представления банку заведомо ложных и (или) недостоверных сведений. В качестве таких сведений чаще всего выступают фальшивые документы, подтверждающие доходы и финансовое положение заемщика, иногда мошенники используют украденные или поддельные документы, удостоверяющие личность.

Существует и проблема коррупции в банковской сфере. Так, путем подкупа сотрудников службы безопасности, некоторые клиенты берут кредиты под залог, реально не имея никакого залогового имущества. Из-за применения всех этих мошеннических схем банки часто несут большие потери и вынуждены зачастую завышать процентные ставки, чтобы застраховать себя от возникающих рисков.

Банки развитых стран применяют в своей практике сложные системы оценки кредитоспособности потенциальных заёмщиков, включающие в себя большое количество показателей. Эти системы дифференцируются в зависимости от характера клиента (физическое лицо, предприятие, вид деятельности). К настоящему времени зарубежные коммерческие банки опробовали разные системы оценки кредитоспособности заемщиков. Многие из них выдержали проверку временем и существуют по сей день. Их частичное применение российскими банками может дать положительные результаты. В связи с чем, мировая банковская практика анализа кредитоспособности заемщика, несомненно, заслуживает глубокого и всестороннего изучения со стороны российских банков. Российским банкам следует обратить внимание на рассмотренные методики и применять их на практике, адаптировав к российским условиям.

В целях решения проблем кредитной просрочки ЦБ ограничивает активность банков в необеспеченном потребительском кредитовании посредствам, как начисления повышенных резервов по таким кредитам, так и присвоения им повышенных коэффициентов риска. Однако, такая политика не способствует решению обозначенной проблемы.

Таким образом, по уровню охвата населения кредитами и размерам кредитов россияне имеют достаточно низкие показатели. Однако из-за того, что в структуре выданных кредитов преобладают потребительские займы, характеризующиеся высокими ставками и короткими сроками, то доля заемщиков с высокой нагрузкой обслуживания данных кредитов (50% и выше от текущих денежных доходов) в сравнении с другими странами значительно выше. В 2013 г. также закрепились искаженные структурные соотношения на рынке розничных банковских услуг, при которых заметен перекос в сторону необеспеченных потребительских кредитов, тогда как в большинстве зарубежных стран превалируют именно ипотечные кредиты. В связи с этим дальнейшее развитие потребительского кредитования возможно за счет обеспеченных кредитов, прежде всего, за счет ипотечных кредитов.

Также на рынке розничных банковских услуг сложился феномен «мультикредитного заемщика», когда заемщик оформляет заявку на новый заем, чтобы расплатиться за предыдущий, создавая, таким образом, пирамиду перекредитования. По оценкам банков, доля таких заемщиков составляет примерно 10% всех потребителей розничных кредитных услуг.